金年会恒天财富理财产品疑似风控“裸奔”导语:中植系能够撬动上万亿的商业帝国,与其金融业务近年”狂飙”或多或少有关。相关公司为募集资金或涉嫌违规宣传,同时相关产品疑似风控裸奔。在中融信托等资金平台优势加持下,大举围猎上市公司股权,进行资本套利。然而,随着经营环境骤变,相关公司陆续踩雷,金融板块的“狂飙”同时也遭遇监管约束。在这种大背景下,中植系“实业+金融”双主业模式还能玩转多久?

2月17日,经纬纺机发布了关于子公司中融信托转让所持中融基金51%股权的进展公告。公告显示,国联证券成为受让方,成交价格为约15.04亿元。而作为稀缺的公募牌照,为何中植系轻易拱手让人?

月初,更有消息称,中植系旗下四大财富管理公司出现逾千亿资金缺口,相关官方工作组已经入驻摸底金年会金字招牌。不禁有人会疑惑,中植系到底怎么了?

官网显示,在金融板块,中植集团集团战略控股或参股六家持牌金融机构,包括中融信托、中融基金、横琴人寿、恒邦财险、中融汇信期货和天科佳豪典当行。控股或参股五家资产管理公司,包括中海晟融、中植国际、中新融创、中植资本金年会金字招牌、首拓融盛,业务涵盖不动产管理、困境资产管理、国企混改、并购重组与私募股权投资等。控股或参股四家财富管理公司,分别为恒天财富、新湖财富、大唐财富、高晟财富。

事实上,中植系旗下金融板块核心资产为中融信托及恒天财富等公司。据公开信息不完全统计,截止2022年半年报末,中融信托受托管理资产6338亿元;截至2021年11月底,恒天财富累计资产配置规模1.5万亿元人民币;新湖财富最新累计配置资产规模突破1.3万亿元;截至2021年上半年,大唐财富累计资产配置规模近8200亿元;截至2020年年底,高晟财富资产配置规模也超过了1000亿元。

2019年,中融信托收到银保监会黑龙江监管局出具的行政处罚决定书,因开展房地产信托业务不审慎、信托项目尽职调查不到位、信托项目资金来源不合规、信保合作项目尽职调查不到位、投资者适当性审查不到位,银保监会黑龙江监管局分别对中融信托处以罚款60万、40万、30万、30万、50万。

2021年12月和2022年3月,恒天中岩投资管理有限公司分别收到北京证监局责令改正行政监管措施的监管函。监管函中点名恒天中岩“管理、运用私募基金财产,未能恪尽职守,未能履行诚实信用、谨慎勤勉的义务。”和“未按基金合同约定履行信息披露的义务。”

根据公开报道,有恒天财富前工作人员表示,恒天代销的产品90%都会在销售阶段宣称保证本金安全和固定收益,而事实上不少产品都是股权类的高风险产品。如果属实,这是否涉嫌违规宣传呢?

2016年发布的《私募投资基金募集行为管理办法》第二十四条规定,募集机构及其从业人员推介私募基金时,禁止推介材料虚假记载、误导性陈述或者重大遗漏;禁止以任何方式承诺投资者资金不受损失,或者以任何方式承诺投资者最低收益,包括宣传“预期收益”、“预计收益”、“预测投资业绩”等相关内容。

随着恒天财富旗下私募基金出现暴雷出现,其相关产品的风控疑似在裸奔。据悉,恒天财富旗下也开始恒天财富代销的旗下资管平台主动管理的嘉金、嘉星两个系列私募产品分别在2020年及2021年先后兑付危机,总规模超22亿元。

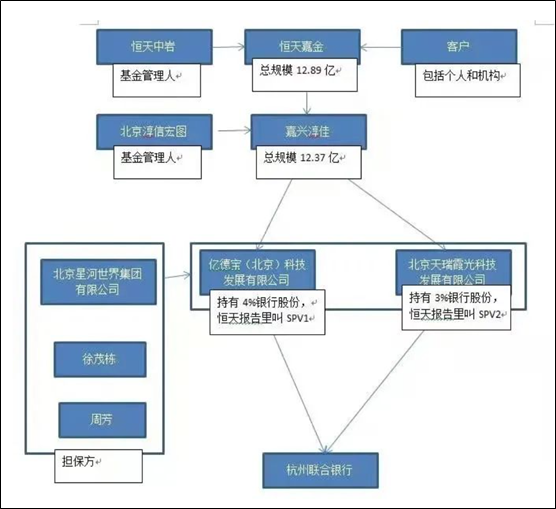

据悉金年会金字招牌,恒天中岩嘉金系列私募的产品设置了三道风控保障,其中天瑞霞光、亿德宝受让的杭州联合银行股权属于第一层保险。

事实上,被包装成风控亮点的标的银行股权质押完全没有落实到位。据悉,天瑞霞光、亿德宝于2017年4月受让了杭州联合银行股权,但是天瑞霞光和亿德宝直到2018年4月2日才正式登记成为杭州联合银行股东。这意味着,中间空挡一年时间基金财产风控近乎属于裸奔。

恒天财富利润在迅速萎缩。2022年上半年,恒天财富营收较去年同期的26.5亿元同比下降29%,净利润较去年同期的3.5亿元同比大降87%。新湖财富营业收入较去年同期的15.63亿元同比下降21.8%,净利润较去年同期的1.67亿元同比下降6.6%。

在房住不炒的大基调下,地产行业直接从银行受限,而中融信托等公司却成为地产行业的新的资金通道。资料显示,中融信托房地产业务占比持续增长,2017年至2020年,信托资产投向房地产的占比分别为6.61%、10.99%、17.65%、18%。据悉,恒大、华夏幸福、佳兆业、融创、阳光城、蓝光地产、泰禾、世贸地产均与中融信托存在合作。

然而,随着疫情爆发及三根红线等强监管下,地产行业近年景气度进入谷底,中融信托涉猎的地产业务也开始纷纷爆雷。

2021年,中融信托与华夏幸福相关联的四个集合信托计划 “融昱100号”、“骥达11号”、“享融223号”和“享融287号”相继爆雷,中融信托表示,这4个集合信托计划合计债权本金金额59.84亿元,合计质押华夏幸福因建设园区产生的对各地政府应收账款176.49亿元,整体质押率低于35%。

2022年被曝出展期的与世贸集团相关联的信托包括融沛231号、融筑421号,规模分别有16.55亿元、12亿元,与海伦堡相关联的融沛275号也官宣展期,规模达12亿元。

2022年12月29日,塔牌集团发布公告称,又有1000万元中融信托产品要延期,与知名地产商花样年有关。

值得一提的是,中融信托的资产规模近年在迅速萎缩。据经纬纺机半年报,2022年上半年,中融信托管理规模收缩、营收同比下降,利润同比微增;报告期内,存续信托计划1326个,受托管理资产6338亿元。截至2021年末,中融信托的受托管理资产总规模为8123.08亿元,半年规模收缩近2000亿元。

中植系资本运作过程,其主要通过中融信托等资金平台撬动上市公司股权,而后通过三方交易模式,实现资产重组从而实现完美套利。然而,随着监管趋严以及行业环境发生变化,中植系这套模式似乎正在失灵。

据悉,2018 年银监会与保监会合并为银保监会并承担监管融资租赁公司的职责,此后 租赁行业进入了“退热”和冷静发展期。 2020 年5月,银保监会颁布《融资租赁公司监督管理暂行办法》,对行业杠杆、 抵押物、资产集中度等方面作了具体要求。2022 年 2 月 11 日,中国银保监会印发 《中国银保监会办公厅关于加强金融租赁公司融资租赁业务合规监管有关问题的通 知》,旨在规范金融租赁公司合规展业,准确把握市场定位和功能,摒弃“类信贷” 经营理念,做精做细租赁物细分市场,提升直租在融资租赁交易中的占比。此阶段监管趋严,政策治理僵尸企业,让未实缴资本金和不实际展业的租赁机构市场出清,规范融资租赁与金融租赁公司合规展业,回归本源,突出“融物”功能。

2020年8月28日,中国证监会发布基金销售新规(《公开募集证券投资基金销售机构监督管理办法》)及其配套规则,对此前的《证券投资基金销售管理办法》做了较大修订,2020年10月正式实施。新规第十二条规定,独立基金销售机构股东以及股东的控股股东、实际控制人参股独立基金销售机构的数量不得超过2家,其中控制独立基金销售机构的数量不得超过 1 家。对在基金销售新规实施前已入股独立基金销售机构的股东,不符合一参一控要求的,基金销售新规给予2年的过渡期进行改正。

受此影响,中植系正在对其旗下基金公司进行梳理。2022年1月7日,中植集团发布公告,旗下四大基金公司四合一,即北京恒天明基金公司、北京植信基金销售有限公司、唐鼎耀华基金销售有限公司、北京晟视天下基金销售有限公司四家独立基金销售公司整合为北京中植基金销售有限公司(“中植基金”)。此次中融基金出售,或也是为符合监管新要求所致。

在审核制下,IPO上市显得较难。与此同时,2014年监管对上市公司资产重组放松管制,市场热衷于重组并购概念,也由此掀起了一阵“炒壳”风潮。由于市场异常活跃,收益较高,有的资本玩家为规避借壳上市采取三方交易模式,以杠杠资金撬动交易,同时将包装好的标的资产装进上市公司进行套利。

“三方交易”的隐患被监管所重视,2016 年9 月之后,证监会修改《上市公司重大资产重组管理办法》,从此并购市场的监管环境逐渐趋严。此次征求意见稿的最大变化在于对借壳上市的认定。《重组办法》对于借壳上市的认定只看资产总额,即上市公司向收购人及其关联人购买的资产总额,占上市公司控制权发生变更的前一个会计年度期末资产总额的比例达到100%以上。在征求意见稿中,该认定会同时参考资产净额、营业收入、净利润以及股本比例,触发任意一条即被认作借壳上市。这一变化对三类交易模式或形成较大约束。

根据方大化工的“三方交易”案例未能过会复盘,反馈意见显示,监管明确问询并购基金是否能保持上市公司60个月控制权不变。事实上,中植系此后相关重组也屡次“折戟”,如推动宇顺电子重组,中植系尝试了多次,均以失败告终。